Investeringer

Danmarks Grundforskningsfond (DG) blev etableret i 1991 med en startkapital på 2 mia. kr. Siden har fonden fået et kapitalindskud på 3 mia. kr. i 2009 og yderligere et kapitalindskud fra Staten på 3 mia. kr. i 2015. I 2019 modtog fonden desuden 177,4 mio. kr. med henblik på at etablere få særlige og fremragende forskningscentre, de såkaldte Pionercentre i samarbejde med private fonde

Både kapitalen og afkastet skal anvendes til finansiering af enestående forskning på internationalt niveau. Med den nuværende kapital forventes fonden at kunne have aktiviteter frem til udgangen af 2036. Da Center of Excellence virkemidlet løber op ti år (6 år + 4 år), vil der være disponeret over hovedparten af kapitalen i 2026, altså ti år inden fondens forventede udløb i 2036.

Formuen

Formuen er investeret på tværs af forskellige aktivklasser og lande. Ved placering af formuen tilstræbes en betryggende sikkerhed, opretholdelse af kapitalens realværdi samt den højest mulige forrentning. Den nuværende strategiske allokering udgør 62,5% obligationer og 37,5% globale aktier.

Fondens strategiske aktivsammensætning:

Den strategiske portefølje består af følgende aktivtyper:

- 37,5% Globale aktier

- 32% Danske nominelle obligationer

- 11% Globale indeksobligationer

- 10% Investment grade obligationer

- 9,5% High-yield obligationer

Fonden er underlagt en række placeringsregler herunder et krav om at anvende eksterne kapitalforvaltere, som det fremgår af Bekendtgørelse nr. 325 af 29. marts 2016 om forvaltning af Danmarks Grundforskningsfonds midler. Fonden udvælger porteføljeforvalterne gennem EU-udbud.

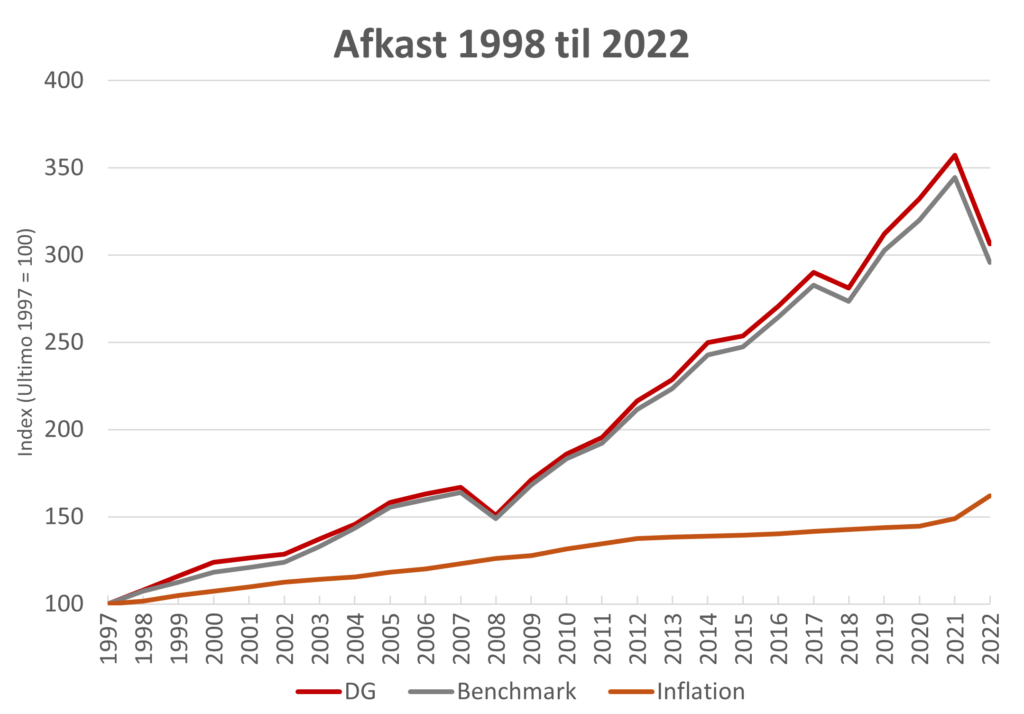

Historisk afkast

Risikostyring

Fonden anvender Conditional Value at Risk (CVaR), når risikoen for porteføljen opgøres, hvilket sammenholdes med fondens nettokapital. Derudover anvendes den nuværende porteføljes afkast under forskellige historiske begivenheder, der har fundet sted i den virkelige verden, som en del af risikostyringen for at illustrere porteføljens risiko. Risikorapporten til bestyrelsen indeholder porteføljens CVaR, afkastet i de historiske begivenheder og DG’s obligationsporteføljes optionsjusterede varighed.

Politik for ansvarlige investeringer

Danmarks Grundforskningsfonds (DG’s) politik for ansvarlige investeringer og målet om at agere som en ansvarlig investor er en integreret del af fondens overordnede investeringsprincipper og strategi.

DG agerer som en ansvarlig investor ved at investere i virksomheder, som lever op til internationalt accepterede principper og normer vedrørende miljømæssige forhold, sociale forhold og god selskabsledelse (ESG), samt ved ikke at investere i virksomheder, der er involveret i produktionen af kontroversielle våben (klyngebomber, antipersonel miner, biologiske våben og kemiske våben).

Det er DG’s mål, at fondens investeringer skal følge Paris aftalens mål om at begrænse den globale opvarmning til et godt stykke under 2 grader Celsius, helst 1,5 grader Celsius sammenlignet med førindustrielt niveau. Dette skal ske ved, at udledningen af de globale drivhusgasser skal falde til det halve frem til 2030, og at drivhusgasserne har neutral klimapåvirkning i 2050.

Det er et krav, at fondens porteføljeforvaltere som minimum lever op til DG’s politik og retningslinjer for ansvarlige investeringer, og at alle porteføljeforvaltere er underskrivere af FN’s PRI.

Retningslinjer for aktier og kreditobligationer

Politikken for ansvarlige investeringer er baseret på anerkendte principper, retningslinjer, konventioner, traktater og internationale ESG-standarder. Når der investeres, skal porteføljeforvalterne:

- stræbe efter at leve op til FN’s Global Compact principper og/eller OECD-retningslinjer for multinationale virksomheder.

- ikke investere i virksomheder, der krænker bredt accepterede internationale våbenrelaterede konventioner (klyngebomber, antipersonel miner, biologiske våben og kemiske våben).

- ikke investere i producenter af atomvåben, hvis de agerer i strid med traktaten om ikke-spredning af kernevåben.

- ikke investere i tobaksproducenter.

- stræbe efter at leve op til ILO-konventionerne om arbejdstagerrettigheder.

- udelukke virksomheder med høj udvinding af termisk kul eller olie og gas fra tjæresand eller kraftproduktion fra termisk kul, men tillade.

- maksimalt 5 % af omsætningen må stamme fra udvinding af termisk kul eller tjæresand.

- maksimalt 30 % af omsætningen må stamme fra kraftproduktion fra termisk kul.

Hvis en virksomhed har en troværdig og seriøs plan for at afhænde aktiviteter indenfor termisk kul og/eller tjæresand eller omstiller sig til Paris aftalens mål, kan virksomheden indgå i porteføljen, selvom ovenstående grænser ikke overholdes.

Investeringsforeningerne kan have andre kriterier end ovenstående.

Implementering

DG skal i henhold til Bekendtgørelse af lov om Danmarks Grundforskningsfond benytte eksterne porteføljeforvaltere til alle investeringer. De eksterne porteføljeforvaltere er også ansvarlige for at implementere politikken for ansvarlige investeringer, hvilket kan resultere i politikken implementeres på forskelle måder for de forskellige porteføljeforvaltere/mandater.

Fonden kan investere i investeringsforeninger. Det er dog ikke sandsynligt, at en minoritetsaktionær som DG har mulighed for at bestemme over politikken for ansvarlige investeringer i en investeringsforening. Konsekvensen heraf er, at disse porteføljeforvaltere/mandater ikke har præcist den samme politik for ansvarlige investeringer som ovenfor.

Når fonden vælger investeringsforeninger, er porteføljeforvalterens/investeringsforeningens politik for ansvarlige investeringer et vigtigt udvælgelseskriterium i den samlede vurdering af forvalteren af investeringsforeningen. Investeringsforeninger skal som minimum overholde de vigtigste dele af DG’s politik for ansvarlige investeringer (principper, konventioner, traktater og Paris aftalen) på det tidspunkt, hvor de udvælges.

DG’s forvaltere af aktie- og kreditobligationsporteføljer overvåger løbende porteføljerne for at identificere virksomheder, der overtræder ovenstående principper, konventioner og traktater. Porteføljeforvalteren beslutter på denne baggrund, samt efter dialog med virksomheden, om en given virksomhed skal udelukkes fra porteføljen. Derfor kan eksklusionslisterne variere fra portefølje til portefølje.

Aktivt ejerskab

Dialog med virksomheder er en del af at være en ansvarlig investor. Derfor bør fondens eksterne porteføljeforvaltere:

- have en dialog med virksomheder, der ikke lever op til politikken for ansvarlige investeringer; og

- udøve deres stemmeret i vigtige spørgsmål

Fondens porteføljeforvaltere engagerer sig løbende i virksomheder, de har investeret i, fx igennem dialog om relevante problemstillinger i virksomheden. Opgaven er baseret på politikken for ansvarlige investeringer som anvendes på mandatet.

DG’s mål er at have en så høj udnyttelse af stemmerettigheder som muligt. Porteføljeforvalterene følger løbende punkterne på generalforsamlingerne i de selskaber der er investeret i og bruger stemmeretten på de fleste punkter.

Statsobligationer

Fonden investerer kun i statsobligationer udstedt af lande, der handler i overensstemmelse med internationale anerkendte principper for god regeringsførelse og menneskerettigheder, og hvor landets nøglepersoner ikke er underlagt økonomiske sanktioner fra FN eller EU.

Rapportering

For at følge udviklingen mod målet om klimaneutralitet i 2050 rapporterer DG på CO2-udledninger fra porteføljen. Indledningsvist rapporteres på aktieporteføljens CO2-udledninger, tallene for emerging markets aktieporteføljen er ikke medtaget. Der rapporteres på to nøgletal som beskrevet nedenfor. Der arbejdes på at få tallene vist for en større del af porteføljen.

Aktieporteføljens klimaaftryk

Aktieporteføljens klimaaftryk opgøres med to nøgletal: CO2 aftryk og kulstofintensitet, som er vist nedenfor.

Udledningstallene for DG’s aktieportefølje er vist i tabellerne nedenfor. De opgjorte tal inkluderer både Scope 1 og 2 emissioner. Det er værd at bemærke, at nøgletallene for udledningen er forbundet med usikkerhed og derfor skal fortolkes med forsigtighed. Der arbejdes på at få pålidelige tal for Scope 3 emissioner.

Scope 1 emissioner: Omfatter udledning af drivhusgasser, som stammer direkte fra virksomhedens egne kilder og aktiviteter og kan inkludere udledninger fra fabrikker, anlæg, køretøjer og anden direkte forbrænding af fossile brændstoffer.

Scope 2 emissioner: Dækker udledning af drivhusgasser, der opstår fra virksomhedens forbrug af ekstern energi. Disse udledninger kommer fx fra virksomhedens forbrug af ekstern produktion af elektricitet, damp, varme eller køling. Denne udledning, kan fx stamme fra kul-, gas- eller oliefyrede kraftværker, der producerer elektricitet, som virksomheden forbruger.

Carbon footprint (CO2 aftryk).

Dette opgøres ved at selskabernes CO2e-udledning sættes i forhold til virksomhedens værdi, det såkaldte EVIC (Enterprise Value Including Cash).

|

Carbon emissions/EVIC (tons CO2e/virksomhedens værdi i M EUR) |

Ultimo 2022 |

Ultimo 2023 |

| DG’s globale aktieportefølje |

47,8 |

40,1 |

| Benchmark (MSCI World) |

49,1 |

44,8 |

CO2e: Står for “kuldioxidækvivalenter” og er en enhed, der bruges til at måle og sammenligne forskellige drivhusgassers påvirkning på klimaændringer. Fordi forskellige drivhusgasser har forskellig påvirkning på drivhuseffekten, konverteres de til en enhed, der repræsenterer den mængde kuldioxid (CO2), der ville have den samme globale opvarmningseffekt.

Weighted average carbon intensity (vægtet gennemsnitlig kulstofintensitet).

Kulstofintensiteten beregnes ved at sætte virksomhedernes CO2e udledning i forhold til omsætningen. For at få et samlet tal for porteføljens kulstofintensitet vægtes de enkelte virksomheders kulstofintensitet med deres vægt både i porteføljen og i benchmark (se figuren nedenfor). Kulstofintensitetsmetoden kan anvendes til at sammenligne porteføljer og se udviklingen over tid.

| Weighted Average Carbon Intensity (tons CO2e/omsætning i M EUR) |

Ultimo 2022 |

Ultimo 2023 |

| DGs globale aktieportefølje |

113,9 |

89,7 |

|

Benchmark (MSCI World) |

120,1 |

111,5 |

Investeringskomite

I 2018 besluttede bestyrelsen at oprette en investeringskomite. Komiteens opgave er at give bestyrelsen anbefalinger om investeringsstrategien, risikostyringen, porteføljeforvalterne, den ansvarlig investeringspolitik og den langsigtede prognose for fondens forventede udbetalinger.

Medlemmerne af investeringskomiteen er:

- Investeringsdirektør Per Skovsted (formand)

- Professor Peter Løchte Jørgensen

- Senior Director Tine Choi Danielsen

Per Skovsted (født 1958) er uddannet cand. merc. fra CBS. Per er medlem af bestyrelsen for Investeringsforeningen Nordea Invest, Stryhns Familieselskab A/S, True Content Entertainment A/S, VKR Holding A/S, Wide Invest ApS og Spinnewco ApS. Per er desuden medlem af investeringskomiteen for Helsefonden

Per Skovsted blev medlem af investeringskomiteen den 1. juli 2020 og er formand for investeringskomiteen.

Peter Løchte Jørgensen (født i 1967) er cand.scient.oecon, ph.d. Han er professor i finansiering ved Institut for Økonomi på Aarhus Universitet. Peter Løchte Jørgensen er desuden formand for bestyrelsen i AUFF Invest P/S og medlem af bestyrelsen i AUFF Holding P/S, AUFF Komplementar ApS., Asset Advisor Fondsmæglerselskab A/S, Investeringsforeningen Selected Investments, Konsul Tømmerhandler af Horsens, Harald Blegvad Jørgensens familielegat. Han er desuden formand for Carlsbergfondets investeringskomité.

Peter Løchte Jørgensen har været medlem af Danmarks Grundforskningsfonds investeringskomite siden komiteen blev oprettet i april 2018.

Tine Choi Danielsen (født 1973) er uddannet cand. oecon. fra Aarhus Universitet. Hun er Head of Investment Strategy & Analysis i PFA Pension, hvor hun har været ansat siden 2019. Inden Tine kom til PFA, har hun arbejdet for flere større nordiske banker, senest som Chefstrateg i Danske Bank Wealth Management.

Tine Choi Danielsen blev medlem af investeringskomiteen i december 2022.